Ключевые 20%

В последний день февраля Банк России резко поднял ставку рефинансирования. Этот ключевой для финансового рынка страны показатель вырос более чем в два раза – с 9,5% до 20%. Подобные изменения происходят только во времена серьезных кризисов и глобальных перемен. В том, чем грозит изменение ключевой ставки россиянам и как это отразится на нашей жизни, разбирался корреспондент «Вестника».

Простыми словами.

Для понимания, что такое ключевая ставка Центробанка (ставка рефинансирования) нужно осознать факт – в рыночной экономике деньги это тоже товар и у них есть стоимость. И цену денег определяет главный финансовый регулятор страны – Центробанк России.

Ключевая ставка - это процентная ставка, при помощи которой ЦБ регулирует ликвидность банковского сектора. То есть, ее размер определяет процент, под который коммерческим банкам выгодно (ликвидно) выдавать кредиты нам с вами и бизнесу.

Когда человек приходит в банк и берет кредит, тот выдает ему не свои средства, а деньги, которые сам занял у Центробанка. Под тот самый процент, что определяется ключевой ставкой. Соответственно, для нас процент по кредиту еще на несколько пунктов выше.

Примерно то же самое с депозитами. Вы приносите деньги в коммерческий банк и делаете вклад. На эту сумму банк регулярно начисляет процент. Если говорить совсем упрощенно, то банк собирает деньги своих вкладчиков, «относит» их в Центробанк и кладет их там на хранение, все под тот же процент ключевой ставки. Но, так как банку нужно получать прибыль, то процент, который он устанавливает для своих клиентов всегда будет меньше ключевой ставки. На этой разнице банки и зарабатывают.

Банки всегда будут начислять своим клиентам проценты по кредитам больше ключевой ставки ЦБ, а выплачивать проценты по депозитным вкладам меньше размера этой ставки. Иначе кредитовать население и бизнес или принимать вклады банкам просто невыгодно – они будут работать в убыток.

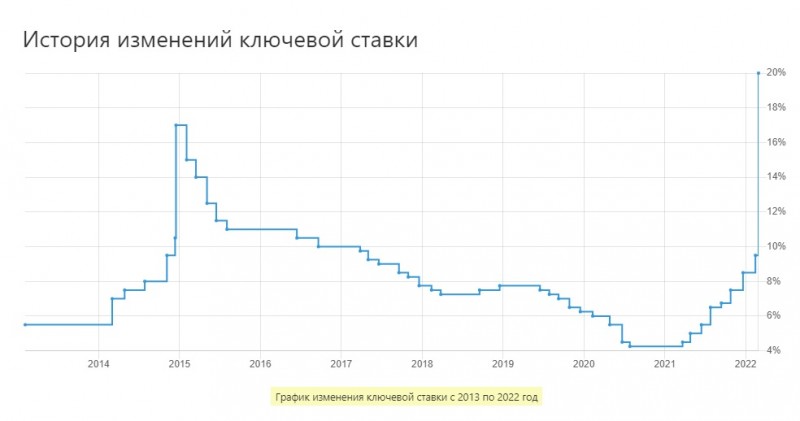

Изменения ключевой ставки ЦБ происходят не так часто – как правило, когда обстановка на финансовом рынке кардинально меняется.

Что происходит при повышении ставки.

Размер ключевой ставки - это инструмент, при помощи которого Центробанк регулирует и контролирует ситуацию на финансовом рынке страны. Например, ЦБ повышает ставку, когда хочет снизить инфляцию. Кредиты становятся дорогими, покупательская способность населения снижается. А вслед за нею и цены становятся ниже - спрос определяет предложение. Это при условии, что нет других факторов, вроде сложной ситуации в мире и идущего за ней следом роста курса валюты.

Другой пример: Центробанк хочет снизить уровень валютных спекуляций. Если ключевая ставка низкая, коммерческие банки могут взять у ЦБ «дешёвый» кредит, накупить на него валюты и продать её подороже. Разница минус проценты по кредиту ЦБ составляет прибыль банка. Но если ставку повысить, то такое валютное «купи-продай» уже не приносит выгоды – проценты ключевой ставки превышают люфт от покупки и продажи валюты.

- Условия для российской экономики кардинально поменялись. Новые иностранные санкции привели к значительному изменению обменного курса рубля, ограничили возможность использования нами золотовалютных резервов. Это требует от нас применения широкого спектра инструментов поддержания финансовой стабильности, - так объяснила резкий рост ключевой ставки председатель Банка России Эльвира Набиуллина.

Но есть и негативные моменты. Повышение ключевой ставки, как правило, плохо отражается на бизнесе. Бизнесменам и предпринимателям жизненно важно иметь возможность получать «дешёвые» кредиты. При высокой ставке развивать бизнес могут только сверхприбыльные предприятия, коими редко являются представители, например, малого и среднего бизнеса.

Плюс, при высокой ставке, как мы уже говорили, снижается покупательская способность населения. Люди меньше приобретают товаров и услуг, а, следовательно, выручка бизнеса резко падает.

Повышение ставки Центробанка негативно отражается на развитии бизнеса и тормозит экономический рост страны.

Как следствие, бизнес получает меньше прибыли, переходит в режим экономии, урезает расходы, сокращает штат. В результате рост безработицы и снижение налоговых поступлений в бюджет.

Что будет при 20%.

Большинство экспертов и экономистов прогнозируют, что повышение ключевой ставки повлечет за собой удорожание кредитов и ипотеки. Что касается уже выданных кредитов, то все зависит от банка и условий договора. Например, в югорском филиале Сбербанка корреспондента «Вестника» заверили, что по ним «никаких изменений вводиться не будет». По данным РБК на 28 февраля, изменение процентных ставок обсуждают Альфа-банк, Россельхозбанк, Промсвязьбанк, Райффайзенбанк, Росбанк, банки «Открытие», «Зенит» и «Санкт-Петербург», Абсолют Банк, Почта Банк, МТС-банк.

- Коммерческие банки встают перед выбором: либо предъявлять клиентам новые ставки, либо работать себе в убыток, что они делать не будут. Но угроза тут и для банковской сферы большая. Самая большая – сфере потребительских кредитов граждан. Доходы у граждан расти не будут, а вот расходы – да. И если встанет выбор между «накормить ребенка» и «заплатить банку», понятно, какой выбор сделают жители, - прогнозирует финансовый аналитик, кандидат экономических наук Константин Селянин.

С другой стороны, должны также увеличиться проценты, которые банки начисляют по депозитным вкладам – это поможет снизить инфляционные риски и сохранить (хотя бы частично) сбережения россиян.

Достигнет ли ЦБ поставленных целей (укрепление рубля, снижение инфляции и пресечение валютных спекуляций) - пока непонятно. Российским банкам придется жить в условиях жестких санкций, и работать в привычном режиме они не смогут.

Справка.

Резкий скачок ключевой ставки происходил в нашей стране дважды. В 2014 году Центробанк повысил её с 10 до 17%. Еще более глобальные перемены произошли в 1998 году – тогда ставка взлетела с 60% до 300%. Столь беспрецедентные меры объяснялись тогда обвалом рубля и девальвацией.

Главный вопрос: как долго рефинансирование Центробанка сохранится на отметке в 20%. И сколько ещё продлится вся эта ситуация с обострением внешнеполитической обстановки, санкциями и разрывом отношений с зарубежными партнёрами.

- Дальнейшие решения по денежно-кредитной политике мы будем принимать, исходя из изменения фактической ситуации, оценки рисков в части внешних условий. Денежно-кредитная политика будет направлена на поддержание финансовой и ценовой стабильности, - заявила председатель Банка России Эльвира Набиуллина.

Сейчас высокая ставка не дает развиваться бизнесу: кредиты слишком дорогие, а своих денег зачастую не хватает, приводит слова гендиректора Центра управленческих инноваций им. Н. Д. Кондратьева Константина Бокшицкого neft.media. По его мнению, последствия будут тяжелыми если такая ситуация продлится долго.

Константин Бокшицкий считает, что у северных нефтяных регионов оснований для опасения меньше прочих – есть нефть, которую можно продавать за доллары и покупать ее будут при любых условиях.

По мнению аналитика Константина Селянина, и для нефтяных компаний в долгосрочной перспективе настанут «трудные времена».

- Санкции подразумевают и технологический удар, когда не будут поставляться необходимые компоненты для освоения месторождений, особенно в арктических зонах. США и Европа действительно обладают технологиями, которых у нас пока нет. Также Европа будет стараться уйти от покупки нефти из России. И останется один покупатель - Китай, который может выкупить весь объем, но они не слишком "щедры", - рассуждает Селянин.

По мнению эксперта, из-за введенных санкций придется менять и логистические схемы, и сворачивать какие-то работы, чего, собственно, своими санкциями западные страны и добиваются, заключил аналитик.

Ситуация осложняется тем, что под санкции попал и сам Центробанк – значительная часть его активов арестована. Вполне возможно, что в ближайшее время мы увидим новые изменения ключевой ставки, считает Константин Селянин.

- Обратите внимание, что девальвация может продолжаться и дальше – ситуация хуже, чем в 2014 году. Я не исключаю, что эта ставка будет еще расти. Допустим, 5 марта, когда возобновятся торги, - отметил экономист.

Но даже если ставка не повысится, а останется на 20% еще продолжительное время – всем нам придется потуже затянуть пояса. Большинство экспертов сходятся на том, что инфляция и цены все равно рванут вверх. Бизнес не может работать и развиваться без кредитов. Их удорожание приведет к росту себестоимости продукции. А снижение курса рубля и неблагоприятная ситуация на внешних рынках приведет к росту стоимости импорта. А значит цены взлетят, практически, на всё – от хлеба до недвижимости.

Советы экспертов.

Если у вас есть кредит или ипотека – внимательно перечитайте договор. Если там есть пункт, по которому банк может в одностороннем порядке менять условия, – ставка, скорее всего, повысится, и вам придется платить больше. Если такого пункта нет, если в документе прописано, что ставка по кредиту не привязана к ключевой ставке ЦБ – можете быть относительно спокойны.

Как бы ни складывалась дальнейшая ситуация, для своевременного решения проблем, для обеспечения собственной экономической защиты - важно быть финансово грамотным.

Редакция газеты «Вестник» с радостью станет вашим помощником в обучении. Присылайте ваши вопросы, связанные с экономическим блоком, финансами, кредитами, профилактикой мошенничества, и мы вместе с нашими экспертами объясним вам всё Простыми словами.

Пишите на почту akimov_v@vestniksr.ru

Подписывайтесь на наш telegram-канал и группу во "ВКонтакте": там только самые важные новости из жизни Сургутского района, Сургута и ХМАО.

Виталий АКИМОВ, Полина ПЕТРЕНКО

ФОТО pixabay.com

чтобы не пропустить новые публикации