Банки затягивают пояса бизнесу: чем ключевая ставка в 21% грозит предпринимательству в России

Ключевая ставка в России застыла на отметке в 21 % и не спешит снижаться. Цифра сама по себе рекордная, и многим может казаться пугающей. Особенно она тревожит тех, кто строит свой бизнес, и не важно большой он, средний или малый. Что такое ключевая ставка, почему она так важна для жителей страны, и как процент от Центробанка ставит под угрозу существование бизнеса разного калибра, в том числе в Югре, – разбираемся в материале «Вестника».

Что со ставкой?

Ключевая ставка – это процент, под который Центральный банк выдает краткосрочные кредиты коммерческим банкам и принимает от них деньги на краткосрочные депозиты. Эти же средства потом идут на широкую аудиторию – к самим клиентам банков, т. е. к нам с вами в виде займов и кредитов.

В последнее время ключевая ставка стремительно росла. С начала 2023 года показатель поднимали восемь раз, и вот в октябре он обновил исторический максимум, достигнув 21 % годовых. Предыдущий «рекорд» был поставлен 28 февраля 2022 года – тогда ставка составляла 20 %.

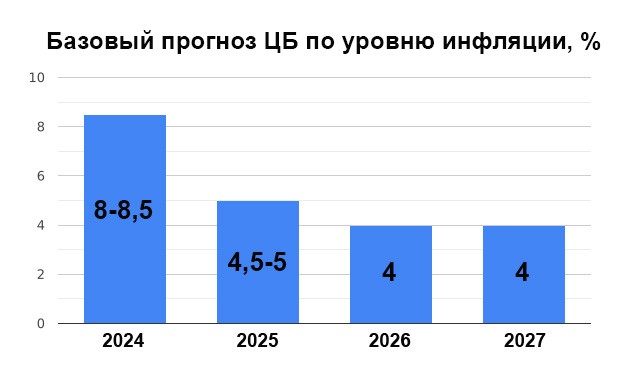

Повышая ключевую ставку, Центробанк поддерживает экономику, поясняет «Вестнику» профессор Высшей школы экономики Евгений Коган. Одна из основных целей ведомства – делать так, чтобы рост цен оставался в районе 4 %. На деле же, по данным самого ЦБ, базовая инфляция в октябре достигла уровня 9,7 % после 9,1 % в сентябре.

– В бюджете на будущий год уже заложен рост бюджетных расходов, причем не тот, который

Центробанк прогнозировал. Теперь стало очевидно, что они будут выше, соответственно, это давит на цены, – подчеркнул доцент Института экономики, математики и информационных технологий

РАНХиГС Евгений Горюнов.

И это только один фактор. Есть другие – перегрев рынка труда, где наблюдается минимальная безработица в 2,4 %, рост потребительского спроса внутри страны, ослабление курса отечественной валюты. Беспрецедентно большая ключевая ставка – своего рода экстренная мера. Других инструментов, чтобы переломить тенденцию, у «банка-донора» для коммерческих банков просто нет.

– Мандат ЦБ – это стабильный курс рубля и борьба с инфляцией. Это и делается. А то, что в данном случае идет удар по бизнесу и темпам роста…. Ну, это уже не проблема ЦБ, – говорит Евгений Коган.

Какой такой удар?

О каком «ударе» идет речь? Ведь сама по себе высокая ставка не так плоха, например, у тех, кто сейчас несет деньги в банки и кладет их на вклады, растут доходы. Тревогу специалистам внушает другое – так называемая реальная ставка. Это разница между ключевой ставкой и уровнем роста цен. «Очищенная от инфляции» ставка – это именно те проценты, которые приходится платить по факту. Они в России запредельно высокие, около 11 процентов. По данным Trading Economics на начало ноября, нашу страну в этом плане пока опережает только Венесуэла – 26,6 %.

Да, есть страны, где ключевая ставка гораздо выше – та же Турция, где она составляет уму непостижимые 50 %. Но и инфляция там в районе 49 %. Эта-то взаимосвязь и важна. Ключевая ставка заставляет долги расти, а инфляция наоборот их обесценивает. Возникает определенный баланс. В условиях, когда между этими двумя противовесами образуется пропасть, исход может быть не лучший.

– Действительно, разрыв между инфляцией и ставкой сейчас очень большой. Порядка 10 %. Если эта ставка будет существовать в экономике долго, это создаст проблемы, – подчеркнул Евгений Горюнов.

Проблемы какого рода? Многие предприятия, отмечает экономист, берут кредит с плавающей ставкой. Если инфляция растет теми же темпами, что и ставка, бизнес чувствует себя более-менее уверенно: проценты по долгам повышаются, но повышаются и цены. Компании не уходят в минус. Сейчас ситуация может пойти по более неприглядному сценарию.

– Нынешняя ключевая ставка – это не просто цифра, а серьезная угроза для бизнеса. Перекредитоваться становится катастрофически дорого, а новый заем для многих – роскошь. Некоторые компании могут попросту «лечь» под этим грузом, – отметил Евгений Коган в своем блоге.

Процентная нагрузка предприятий станет накапливаться, как снежный ком, пока не станет неподъемной. А компании ХМАО, например, последний год активно шли за кредитами. Почти в 1,5 раза более активно, чем в 2023 году.

– За январь – сентябрь 2024 года предприятия и организации Ханты-Мансийского автономного округа – Югры получили банковские кредиты на сумму 513 млрд рублей. Это на 40 % больше, чем годом ранее, – рассказали «Вестнику» в пресс-службе отделения Банка России по Тюменской области.

Число огромное. Для сравнения, в 2023 году доходы бюджета всего Ханты-Мансийского автономного округа составили 287,2 миллиарда – чуть больше половины вышеназванной суммы.

При этом свыше 70 % кредитов в ХМАО взяли предприятия нефтегазового сектора. А это, напомним, не только гиганты вроде Сургутнефтегаза, это целая индустрия предприятий, обслуживающих их нужды – нефтесервисы, которые берут на себя бурение и ремонт скважин, геофизические и сейсморазведочные исследования, геонавигацию. Говоря проще, нефть не добывают, но делают все, чтобы ее добывали другие.

ЦИФРА:

Более 478 млрд рублей совокупная задолженность предприятий ХМАО.

Как раз относительно небольшие предприятия часто полагаются на кредиты, чтобы продолжать функционировать. Действует следующая схема – взять в долг, чтобы вложиться в оборудование и людей, выполнить работу, получить прибыль, расплатиться, а потом снова взять в долг. И это в идеале. Иногда приходится брать кредит на кредит.

Стороннему такое может показаться порочным кругом, но внутри сферы это воспринимают проще – в ход идет знаменитый принцип «хочешь жить – умей вертеться». Только вот в последний год «вертеться» пришлось активней – долги выросли.

– Совокупная задолженность предприятий в ХМАО увеличилась за год на 17 % и на 1 октября 2024 года превысила 478 млрд рублей, – пояснили в региональном отделении Банка России.

А вот расплачиваться с некоторыми из этих долгов придется по рекордно высокой ставке. Представители предприятий уже приготовились как следует «затянуть пояса».

– Из общения с представителями малого и среднего бизнеса заметно снижение экономической активности. Те, кто хотел инвестировать в расширение мощностей, отложили инвестпроекты до лучших времен, – рассказал «Вестнику» старший инвестиционный советник сервиса «Газпромбанк Инвестиции» Давид Григорьев.

Те самые кредиты с плавающей ставкой становятся для банков куда выгодней, говорит Григорьев. Специалисты уже прогнозируют рост доходов у банков. Но, как это бывает, если где-то прибыло, значит, где-то убыло. Банки остаются в выигрыше, как правило, за счет клиентов, в карманах которых неожиданно образовалась зияющая дыра.

Понимая обстановку, банки как могут страхуют себя от ситуаций, когда клиенты уже не смогут расплатиться. Как «Вестнику» сообщил инсайдер в сфере, многие крупные банки поставили внутренний «стоп» на выдачу кредитов малым и средним предпринимателям. Рассчитывать на заемные средства может только крупный бизнес, и то не весь. Более того, если кредиты и выдают, то по беспрецедентно высокой ставке – семь процентов сверх «ключа» против двух, которые были ранее. Посредством нехитрых расчетов получается шокирующая цифра – 28 % годовых.

Вот и выходит, что если ситуация не изменится, в бизнесе грядет своего рода «большая чистка». Для ХМАО она, возможно, будет не такой уж суровой. Как нам пояснили в Банке России, существенная часть компаний региона – так называемые высокоэффективные: с высокой отдачей на капитал. Для них сейчас хороший момент.

– Для них, равно как и для компаний с низкой долговой нагрузкой, период высоких ставок – это возможность увеличить свою долю на рынке за счет более закредитованных и менее эффективных компаний, – отметили в тюменском отделении главного банка страны.

Кто может, тот готовится переждать бурю. В «Газпром Инвестициях» нам сообщили, что настроения в корпоративном секторе тревожные.

– Мы уже слышим, что те компании, которые имеют возможность, предпочитают не занимать и не инвестировать, а пережить текущую ситуацию с деньгами на депозитах с высокой доходностью, – отметил Давид Григорьев.

Но это самые защищенные. Что до остальных? По словам Евгения Когана, они в этом экономическом шторме рискуют остаться за бортом. И, вполне возможно, уже не выплыть. Страшное слово «банкротство» нависло над многими дамокловым мечом.

– Взять кредит – как жениться: сначала приятно, потом страшно, а в итоге – очень дорого. Все чаще друзья-предприниматели жалуются, что не знают, как пережить зиму при нынешних, по сути, запредельных кредитных ставках. А самое трудное – впереди, – говорит профессор ВШЭ.

ФАКТ:

Предприятия малого и среднего бизнеса в ХМАО с начала года получили кредитов на сумму 66 млрд рублей.

В декабре, подчеркивает Коган, может последовать еще одно повышение. Называет он пугающую цифру – 23 %. С ним соглашаются его коллеги по цеху.

– Прогнозы о скором повышении оправданы. Насколько оправдано повышение – вопрос. Возможно, что Центробанк, повышая ставку, хочет «показать характер», – отметил экономист РАНХиГС Евгений Горюнов.

Такие жесткие меры, как беспрецедентное повышение ключевой ставки, как правило, имеют отложенный эффект, говорят экономисты. По прогнозам специалистов, бизнес в полной мере ощутит последствия весной-летом следующего года. Но вполне вероятно, что так долго высокая ставка не задержится.

– Хорошие новости в этой ситуации: эта ставка, скорее всего, с нами ненадолго. Более-менее все это понимают, это экстренная мера. То есть она не задержится на пять-семь лет, а, будем надеяться, хотя бы в 2025 году будет уже нормализация, – прогнозирует Евгений Горюнов.

Банк России, впрочем, говорит, что полной нормализации – так можно назвать ситуацию, когда ключевая ставка снизится с двухзначных до однозначных значений – стоит ожидать только к 2027 году. Это следует из официального резюме заседания совета директоров Банка России, которое состоялось 25 октября 2024 года.

– В 2024 году среднегодовая ключевая ставка составит 17,5 % годовых. В 2025 году она ожидается в диапазоне 17-20 % годовых, в 2026 году – 12-13 % годовых, а в 2027 году будет находиться в нейтральном диапазоне 7,5-8,5 % годовых, – отметили в Центробанке.

В таких условиях «спасительной соломинкой» может стать помощь от государства – это могут быть, например, различные бизнес-инкубары, оказывающие в регионах помощь коммерсантам. В Сургутском районе предпринимателям помогают комплексно. Компании, предприятия и просто граждане, которые решили создать свое дело, могут получить как финансовую, субсидии, гранты, так и имущественную, информационную, консультационную поддержку. И местный бизнес этим активно пользуется.

– Активная поддержка со стороны муниципалитета дает свои плоды. В муниципалитете работает более 11 тысяч субъектов малого, среднего предпринимательства и самозанятых. За последние пять лет на развитие отрасли мы направили более 92 млн рублей, – сообщал ранее глава Сургутского района Андрей Трубецкой.

Уже сейчас представители предпринимательства могут компенсировать до 100 % затрат на аренду нежилых помещений, рабочих и торговых мест, приобретение оборудования и лицензионных программных продуктов, оплату коммунальных услуг и другого. Это те вещи, без которых не обойтись большинству предприятий и на которые за неимением стартового капитала порой и приходится брать кредиты. При этом год от года число мер поддержки в районе и в Югре в целом растет.

Это может помочь пережить шторм даже самым незащищенным. Да и причины надеяться на лучшее еще есть. По словам Евгения Горюнова, экономика сейчас находится в точке неопределенности – пока сложно сказать, как поведет себя инфляция и что будет дальше делать ЦБ. Ясность появится приблизительно к концу декабря. И кто знает – может, нас всех ждет самое настоящее новогоднее чудо. По крайней мере, в лучшее всегда хочется верить.

Подписывайтесь на наш telegram-канал и группу во "ВКонтакте": там только самые важные новости из жизни Сургутского района, Сургута и ХМАО.

Дарья Щеглова,

ФОТО из архива редакции,

Материал опубликован в газете «Вестник» № 46 от 22 ноября 2024 года.

чтобы не пропустить новые публикации